למד מהשוק היפני, צמיחת המנות המוכנות של סין

2024-07-27 17:35Hidangan siap saji di Jepang berasal dari tahun 1950-an dan produksi industrinya lebih awal dibandingkan di Tiongkok. Karena kebiasaan konsumsi dan budaya makanan yang serupa, lingkungan historis, tahap pengembangan, dan gen perusahaan industri makanan siap saji Jepang memiliki referensi dan pembelajaran yang penting bagi Tiongkok.

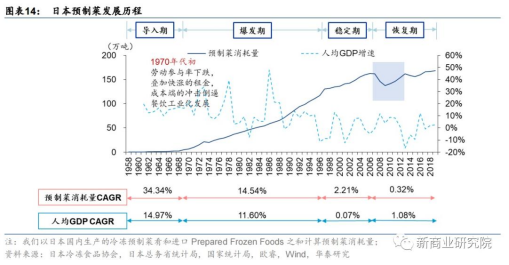

Perkembangan industri sayuran siap pakai di Jepang dapat dibagi menjadi empat tahap:

1) Tahap perkenalan (1958-1967): Makanan beku Jepang terbentuk setelah Perang Dunia II, didorong oleh pembangunan rantai dingin, konsumsi hidangan siap pakai meningkat dari 1.300 ton menjadi 25.400 ton pada tahun 1958-1968, di antaranya Olimpiade Tokyo dan World Expo tahun 1964 membeli makanan beku dalam jumlah besar, termasuk makanan siap saji, sehingga kesadaran masyarakat meningkat sepenuhnya dan stereotip masyarakat dipatahkan;

2) Tahap wabah (1968-1996): Dengan pesatnya perkembangan perekonomian Jepang selama periode ini, peningkatan jumlah rumah tangga dengan satu orang juga meningkatkan permintaan keseluruhan akan makanan enak di kalangan penduduk, dan eksternalisasi rantai makanan dan restoran bersama-sama mendorong terjadinya wabah. pertumbuhan industri, dan hidangan siap saji mengantarkan periode ledakan pada pertengahan tahun 70an dan berlangsung hingga pecahnya gelembung real estate di Jepang pada tahun 90an;

3) Fase stabilisasi (1997-2006): Gelembung ekonomi Jepang dan angka kelahiran turun tajam, dan pasar pra-sayuran terus tumbuh, namun laju pertumbuhannya melambat;

4) Tahap pemulihan (2007-sekarang): Setelah krisis keuangan, konsumsi sayuran siap pakai menunjukkan pemulihan berbentuk V yang signifikan, dan kemudian tetap relatif stabil, menurut Asosiasi Makanan Beku Jepang, ukuran pasar sayuran pra-pakai Jepang hidangan buatan mencapai 23,85 miliar dolar AS (kaliber ritel) pada tahun 2020, dimana makanan siap saji beku menyumbang 85% dan sayuran bersih menyumbang 15%.

Penyakit ini mengalami latar belakang makro dan industri yang serupa dengan tahap wabah di Jepang.

Pada tahun 70an dan 80an, Jepang berada dalam tahap ledakan industri sayuran siap pakai, dan permintaan terhadap B-end dan C-end melonjak, yang mendorong pesatnya perkembangan industri makanan beku, termasuk hidangan cepat beku.

Beberapa indikator makro Tiongkok saat ini mirip dengan Jepang pada tahun 70an dan 80an, dengan PDB per kapita melebihi $10.000, peningkatan laju urbanisasi, dan pembangunan ekonomi yang mendorong modernisasi masyarakat, yang tercermin dalam ukuran keluarga yang lebih kecil, namun juga menghadapi tantangan yang sama. masalah penurunan proporsi angkatan kerja, kenaikan harga sewa toko, dan struktur populasi yang menua.

Dipengaruhi oleh epidemi pada tahun 2020, kebiasaan konsumsi masyarakat telah berubah, dan permintaan akan makanan enak seperti piring prefabrikasi meningkat dua kali lipat.

Sistem benchmarking di Jianzhizhi

Tolok ukur penetrasi: Pasar Jepang relatif stabil, dan tingkat penetrasi hidangan jadi di Tiongkok tertinggal jauh.

Jepang Menurut Rencana Kerja Asosiasi Masakan Tiongkok, tingkat penetrasi peralatan masak prefabrikasi Jepang telah mencapai lebih dari 60% pada tahun 2021, sementara di Tiongkok hanya sekitar 10%.

Tingkat penetrasi Jepang jauh lebih tinggi dibandingkan Tiongkok karena dua alasan utama:

1) Rasa makanan Jepang relatif sederhana, jenis makanannya relatif tetap, dan masakan prefabrikasi dapat memenuhi sebagian besar kebutuhan makanan sehari-hari;

2) Jepang memiliki luas daratan yang kecil dan cakupan logistik rantai dingin yang tinggi, sehingga mudah membentuk situasi konsentrasi tinggi.

Pembandingan kategori: Masakan Jepang relatif sederhana, tetapi penambangan kategori lebih memadai.

1) Jenis: Masakan Jepang dibagi menjadi masakan Kanto dan masakan Kansai, keduanya terutama sashimi, sushi, dan tempura, tetapi menurut Asosiasi Makanan Cina Jepang, jumlah hidangan siap pakai di Jepang telah melebihi 3.000; Meskipun terdapat delapan masakan utama dalam makanan Cina, terdapat kurang dari 1.000 jenis masakan siap pakai, jauh lebih sedikit dibandingkan masakan Jepang, dan masih banyak ruang untuk eksplorasi.

Jepang Menurut Asosiasi Makanan Beku Jepang, pada tahun 2020, total nilai output bakso goreng/nasi goreng/potongan daging babi/hamburger/mie udon akan menjadi 30.8/23.8/20.0/19.5/1.65 miliar yuan (1 yen≈0,05 yuan, sama di bawah);

3) Derajat standardisasi: Pengolahan makanan Jepang relatif sederhana, kebanyakan dipanggang, digoreng, dan lain-lain, sehingga derajat standardisasinya lebih tinggi dibandingkan dengan makanan Cina; Makanan Cina memiliki beragam metode memasak, masakan tumis, masakan kukus, masakan rebus, dll., yang lebih sulit untuk menstandardisasi penelitian dan pengembangan masakan, dan sulit bagi perusahaan sayuran siap pakai untuk mencakup berbagai masakan. , dan tingkat penetrasi industrinya tidak sebaik Jepang.

Pembandingan pola: Pasar Jepang relatif matang, dan konsentrasi pasar lebih tinggi dibandingkan Tiongkok.

Menurut Zhiyan Consulting, total pangsa pasar CR10 di industri sayuran jadi di China pada tahun 2020 hanya 14,23%, sedangkan pangsa pasar CR5 di industri sayuran jadi di Jepang akan mencapai 64,04%, dan kesenjangan antara konsentrasi di China dan industri Jepang sudah jelas.

Pada tahun fiskal 2021, total pendapatan Kobe Bussan/Nichirei Food/Ajinomoto / Japan Fisheries Co., Ltd., perusahaan perwakilan hidangan jadi Jepang, adalah sekitar RMB 322/204/638/39,1 miliar yuan, di antaranya pendapatan dari makanan beku sekitar RMB 183/145/133/12,2 miliar yuan, dan efek Matthew lebih jelas.

Dibandingkan dengan Jepang, Tiongkok memiliki keunggulan jumlah penduduk yang lebih besar, dan perusahaan-perusahaan Tiongkok memiliki ruang yang luas untuk tumbuh.

Dengan populasi Tiongkok yang besar sebesar 1,412 miliar pada tahun 2020, 11,21 kali lipat total populasi Jepang, negara ini menyediakan pasar katering dan konsumsi rumah tangga yang lebih besar, dan batas atas pasar sayuran siap saji harus lebih tinggi, yang diharapkan akan memunculkan perusahaan-perusahaan terkemuka. dengan skala pendapatan yang lebih besar.

Pola persaingan industri sayuran siap pakai di Jepang telah ditentukan, dan perusahaan-perusahaan terkemuka dengan pendapatan lebih dari 20 miliar yuan telah lahir. Mengacu pada pengalaman Jepang, ketika dividen pertumbuhan industri yang tinggi secara bertahap memudar, perusahaan-perusahaan dengan kekuatan produk, kekuatan merek, dan kemampuan rantai pasokan yang lebih kuat akan mengalami gelombang besar.

Model bisnis B-lalu-C

Jepang: Industri sayuran siap pakai telah mengalami proses pengembangan B terlebih dahulu, kemudian C, dan permintaan terhadap produk C terus meningkat sejak tahun 90an.

Tinjau proses pengembangan saluran hidangan siap pakai Jepang, pada pertengahan tahun 70an, pengembangan saluran B-end dan C-end secara bertahap memperlebar kesenjangan, saluran B-end memasuki tahap volume cepat selama 20 tahun, pada akhirnya Pada tahun 90-an, dengan pecahnya gelembung ekonomi Jepang, keinginan penduduk untuk keluar untuk berbelanja menurun, industri katering mengalami kemunduran, dan permintaan terhadap hidangan siap saji B-end menurun.

Sebaliknya, permintaan C-end mempertahankan tingkat pertumbuhan yang stabil dari tahun 70an hingga akhir tahun 90an setelah krisis ekonomi Jepang melalui siklus ekonomi.

Setelah tahun 90an, pembangunan ekonomi melambat, proporsi perempuan yang bekerja di luar rumah meningkat, dan miniaturisasi keluarga, serta mempopulerkan peralatan rumah tangga seperti oven microwave/lemari es, dan kebangkitan C-end secara bertahap. konsumsi.

Tiongkok: Pasar B-end dimulai lebih awal, dan permintaan C-end masih perlu dikembangkan.

Menurut Euromonitor, pada tahun 2021, rasio piringan jadi 2B dan 2C di pasar Jepang adalah 6:4 (kaliber penjualan), dan struktur saluran lebih seimbang, serta rasio piringan jadi 2B dan 2C di Cina adalah sekitar 8:2 (kaliber pendapatan).

Lahan makanan prefabrikasi B-end di Tiongkok telah relatif matang, restoran berantai, makan kelompok dan restoran kecil dan menengah serta penetrasi lainnya pada dasarnya telah selesai, perusahaan katering saat ini merupakan saluran penjualan yang paling penting, permintaan C-end masih perlu terus berlanjut untuk mengolah, menindaklanjuti atau lebih banyak penetrasi.

Di masa lalu, perusahaan yang memposisikan C-end perlu memikul tanggung jawab dalam mendidik konsumen, dan kesulitan dalam pengoperasiannya tercermin dalam:

1) Dari sisi permintaan, konsumen C-end memiliki kebutuhan yang beragam dan preferensi rasa yang berubah setiap hari, sehingga perusahaan harus mengikuti tren pasar dan menjaga frekuensi pembaruan produk baru dengan cepat;

2) Di sisi pasokan, mungkin terdapat serangkaian masalah rantai pasokan, seperti titik permintaan yang tersebar dan biaya transportasi yang tinggi, dll., sehingga sulit untuk menembus kemacetan dalam penjualan.

Selama epidemi, pendidikan konsumen alami, inovasi produk, dan inovasi pemasaran mungkin merupakan cara untuk memecahkan masalah tersebut.

1) Dari sisi permintaan, konsumsi makanan rumah tangga telah meningkat secara signifikan selama epidemi, dan e-commerce baru telah berkembang pesat di era pasca-epidemi, dan hidangan prefabrikasi secara bertahap memenuhi pikiran konsumen.

2) Di sisi pasokan, sebagian besar merek baru memilih untuk fokus pada C-end dengan ambang batas yang lebih rendah, dan prevalensi Internet telah membantu mendiversifikasi metode publisitas, dan metode pemasaran perusahaan secara bertahap menjadi lebih fleksibel dalam dalam waktu dekat.

3) Di sisi produk, Zhenwei Xiaomeiyuan telah meluncurkan hidangan khusus seperti ikan asinan kubis dan steak Wellington, dan Xinliang Kee telah mengembangkan hidangan seperti udang karang pedas, dan produk baru yang kreatif bermunculan tanpa henti;

4) Di sisi pemasaran, pedagang secara aktif merangkul pemasaran komunitas dan saluran siaran langsung, yang selanjutnya dapat memperkuat kesadaran konsumen C-end terhadap hidangan siap saji dan menjadi terobosan dalam pengembangan C-end.

Elemen umum perusahaan Jepang

Bagian ini dimulai dengan Nichirei Group dan Kobe & Co., perusahaan hidangan siap pakai terkemuka di Jepang, dan menganalisis bagaimana perusahaan-perusahaan di atas membentuk hambatan yang kuat secara menyeluruh dari berbagai dimensi, dan mengeksplorasi faktor-faktor umum yang mendasari pra- membuat perusahaan sayuran menjadi lebih besar dan kuat:

1) Akumulasi produk secara ekstensif: Diversifikasi kategori merupakan cara penting untuk memperluas audiens, dan pentingnya kemampuan pengembangan produk disorot;

2) Membangun tembok saluran yang tinggi: BC harus mempertimbangkan atau menjadi model saluran yang lebih baik, dan strategi diferensiasi harus diterapkan untuk saluran yang berbeda;

3) Rantai pasokan yang padat: Memperbaiki tata letak pasokan dapat secara efektif meningkatkan efek sinergi dan kapasitas pasokan.

Nichirei dan Kobe keduanya merupakan perusahaan sayuran jadi terbesar di Jepang, mencapai pendapatan sebesar 32,21/20,37 miliar yuan pada tahun fiskal 2021.

1) Nichirei: Didirikan pada tahun 1942, awalnya berfokus pada penjualan ikan beku, pada tahun 50an, ia mulai membangun bisnis makanan prefabrikasi, menangkap peluang tahap wabah industri, mempromosikan makanan beku cepat ke katering akhirnya, memperluas popularitasnya sendiri, dan bisnis utama perusahaan adalah pengolahan makanan, logistik, peternakan dan produk akuatik. Pada FY2021, perusahaan mencapai pendapatan/laba operasional sebesar RMB32,21/1,85 miliar, -2%/+8% year-on-year.

2) Kobe: Lahir di Prefektur Hyogo pada tahun 1985, perusahaan ini terutama menjual makanan beku dan produk setengah jadi dalam bentuk supermarket bisnis, dan sebagian besar jaringan supermarket dioperasikan oleh pewaralaba, dan perusahaan mengumpulkan royalti 1%, dan sebagai per Mei 2021, perseroan memiliki 927 toko.

Pada FY2021, perusahaan mencapai pendapatan/laba bersih sebesar RMB203,7/1,10 miliar, +6%/30% tahun-ke-tahun, dengan pendapatan makanan prefabrikasi menyumbang lebih dari 90%.

Menurut situs resmi perusahaan, pada akhir tahun 2021, perusahaan memiliki 23 pabrik pengolahan makanan di Jepang, lebih dari 350 pabrik koperasi di luar negeri, dan sistem lengkap kapasitas produksi Tiongkok dan pemasok asing.

Sisi produk: Dibandingkan dengan bihun beku cepat dan produk hot pot beku cepat, diferensiasi hidangan prefabrikasi lebih signifikan, sehingga pentingnya kemampuan pengembangan produk ditonjolkan.

Nichirei: Kemampuan R&D yang luar biasa, produk tunggal berbintang besar adalah daya saing inti.

Berdasarkan riset pasar dan pemahaman kebutuhan konsumen, perusahaan telah memperkuat kemampuan R&D-nya sendiri, dan tingkat pertumbuhan gabungan biaya R&D dalam 16-21 tahun (8,5%) dan tingkat biaya R&D pada tahun 2021 (7,3%) berada pada level yang sama. yang terdepan di antara rekan-rekannya.

Pada tahun 2021, biaya penelitian dan pengembangan perusahaan akan mencapai 143 juta yuan, dan tim teknis akan terus menyempurnakan produk baru, dan kini telah meluncurkan berbagai makanan seperti nasi, makanan Cina, dan ayam, terutama produk olahan seperti gorengan. roti nasi dan daging, serta bumbu memberikan nilai tambah.

Perusahaan memperhatikan cita rasa dan kualitas produk, serta berupaya menciptakan beragam produk unggulan yang tak lekang oleh waktu,"nasi goreng asli"sejak diluncurkan pada tahun 2001 masih terus meningkat, dengan pemulihan cita rasa koki profesional, selama 20 tahun berturut-turut menjadi yang teratas dalam daftar penjualan kategori nasi goreng cepat beku Jepang, menurut situs resmi perusahaan, skalanya nasi goreng nasional pada tahun 2021 sekitar 600 juta yuan.

Kobe: Ia memiliki sejumlah besar produk merek yang dioperasikan sendiri, dan penampilannya yang terdiversifikasi menciptakan kekuatan produk yang kuat.

Menurut situs resmi perusahaan, perusahaan menyediakan lebih dari 360 jenis produk merek yang dioperasikan sendiri, jumlah kategori sekitar 5.300, dan jumlah SKU produk impor lebih dari 1.400, dari 40 negara dan wilayah di seluruh dunia, dengan matriks produk yang kaya, dan kemudian mengandalkan indera penciuman yang tajam dan kemampuan inovasi untuk menciptakan portofolio produk sosis Jerman, sup domba air, Tapioka dan produk lainnya, terutama dijual di supermarket bisnis, permintaan pasar pertambangan olahan.

Di sisi saluran, Nichirei Group dan Kobe & Co., Ltd. telah beralih dari fokus pada B-end ke dual-drive pada BC-end, dan kemudian berkat produk-produk terkait, mereka telah mereplikasi dominasi mereka. posisi di sisi B.

Nichien: BC penggerak dua roda, memoles produk agar sesuai dengan kebutuhan saluran tersegmentasi.

Menurut pengumuman Nichirei Group, sisi BC dari pendapatan perusahaan pada tahun 2021 akan mencapai masing-masing 55%: 45%. Pada awal pendiriannya, perusahaan ini terutama berorientasi pada makanan sekolah, makanan kelompok, dan toko serba ada, serta mencocokkan produk terkait untuk saluran yang berbeda.

Untuk toko serba ada dan pelanggan B kecil, perusahaan terutama mempromosikan produk ayam dengan kinerja biaya tinggi, dan untuk pelanggan hotel, tim proyek perusahaan dapat memberikan layanan yang disesuaikan dan mengembangkan produk menengah dan atas.

Dengan semakin matangnya industri makanan siap saji di Jepang, di bawah pengaruh populasi yang menua dan miniaturisasi keluarga, permintaan keluarga terus meningkat, dan Nichirei juga telah mengembangkan lebih banyak produk C-end, seperti perusahaan meluncurkan variasi produk memasak oven microwave pada tahun 1992 untuk memperkuat posisi dominannya dalam keluarga.

Kobe: Dari B-end utama hingga BC, produk ini hemat biaya untuk membangun keunggulan kompetitif.

Perusahaan ini menjual barang-barangnya berdasarkan waralaba dan telah berkembang dengan laju sekitar 30-40 toko baru per tahun sejak pembukaan supermarket operasional pertamanya pada bulan Maret 2000.

Pada awal berdirinya, supermarket bisnis ditujukan terutama untuk pelanggan kelas bawah seperti restoran dan pengecer.

Menurut situs resmi perusahaan, untuk memenuhi kebutuhan pelanggan korporat, supermarket bisnis menjual produk dalam skala besar untuk menghindari persaingan harga dengan produk pesaing, karena harganya sekitar 20% lebih murah dibandingkan supermarket lain, produk hemat biaya adalah juga disambut baik oleh konsumen C-end, selain itu, supermarket bisnis telah menciptakan serangkaian"makanan selera ibu", memposisikan ibu rumah tangga, disukai secara luas oleh kelompok konsumen, dan jumlah toko yang meningkat pesat.

Di sisi pasokan, piringan prefabrikasi adalah subdivisi yang dibekukan dengan cepat, yang memerlukan transportasi rantai dingin penuh, dan perusahaan mengadopsi rantai dingin yang dibuat sendiri atau outsourcing melalui perusahaan pihak ketiga, menurut Konferensi Industri Sayuran Prefabrikasi Tiongkok 2021, biaya transportasi rantai dingin menyumbang 20% -25% dari penjualan.

Nichirei: Syarikat makanan segar huluan menyediakan bahan mentah berkualiti tinggi dan kos rendah, dan syarikat logistik hiliran menyediakan perkhidmatan pengangkutan global yang cekap.

Dengan teknologi pembekuan matang dan rangkaian perolehan makanan global, Nichirei Fresh memperoleh bahan-bahan dari lebih 30 negara pada harga yang rendah, menyediakan syarikat dengan bahan mentah berkualiti tinggi dan kos rendah, dengan berkesan meningkatkan rasa makanan dan margin keuntungan produk.

Sehingga akhir tahun 2021, terdapat 7 syarikat storan sejuk serantau dan 80 pusat pengedaran berasaskan storan di Jepun, dengan kapasiti storan sejuk lebih daripada 1.5 juta tan, menduduki tempat pertama di Jepun.

Di luar negara, Nichirei Logistics bermula dengan pemerolehan gudang peti sejuk di Belanda dan telah berkembang ke Eropah dan Asia, dengan jumlah 42 pangkalan di 12 negara.

Kobe: Penyepaduan pengeluaran, pembekalan dan pemasaran, dan rantaian sejuk yang dibina sendiri mempunyai kelebihan dalam laluan pengedaran dan ketepatan masa penghantaran.

Menurut laman web rasmi syarikat itu, menjelang akhir tahun 2021, syarikat itu mempunyai sejumlah 25 kilang di Jepun, dan kebanyakan produk datang dari kilangnya sendiri.

Susun atur syarikat menjadikan kedai sebagai teras, terus meluas ke huluan, dan menguasai bekalan bahan mentah, pemprosesan produk dan pautan jualan akhir, dan integrasi pengeluaran, pembekalan dan pemasaran boleh menyediakan pelanggan dengan portfolio produk yang pelbagai di bawah keadaan kos yang boleh dikawal.

Infrastruktur logistik rantai sejuk mempunyai pelaburan yang besar pada peringkat awal dan kitaran pemulihan yang panjang, dan boleh membawa kelebihan kos melalui kesan skala selepas matang.

Dengan membina logistik rantai sejuk bebas, syarikat mengekalkan keseluruhan proses pengangkutan bahan mentah dan produk segar suhu rendah, dan mengawal kos rantaian bekalan dengan berkesan.

Model kejayaan: Pada peringkat penilaian, PE-TTM Kobe & Co., Ltd./Nichirei dalam tempoh pertumbuhan pesat adalah masing-masing 70-80x/30-35x, dan pemimpin luar negara telah membentuk halangan persaingan dalam tiga aspek"produk + saluran + rantaian bekalan", menyediakan rujukan untuk pembangunan perusahaan China.

1) Dari segi produk, Nichirei telah membangunkan C-end dengan memperkayakan matriks produk, membantu ia menjadi peneraju industri, dan keupayaan Kobe untuk membina produk tunggal yang besar untuk membina parit korporat;

Jepun Menurut Euromonitor, pada 2021, nisbah 2B dan 2C hidangan pasang siap di Jepun ialah 6:4 (kaliber jualan), dan kedua-dua Kumpulan Nichirei dan Kobe C&o telah beralih daripada memfokuskan pada B-end kepada mengambil kira penggunaan keperluan B-end dan C-end, dan melaksanakan strategi yang berbeza untuk saluran yang berbeza;

3) Dari segi bekalan, Nichirei secara aktif mengembangkan perniagaan segar huluan, dengan susun atur logistik hiliran, Kobe juga mempunyai rantaian bekalan hulu dan hiliran yang kukuh, Jepun mempunyai kawasan tanah yang kecil, menerajui perusahaan di peringkat awal pembangunan melalui kelebihan modal. untuk meningkatkan liputan logistik rantaian sejuk dengan cepat, selepas pembentukan kelebihan skala, tarik ambang kemasukan industri.

Merujuk kepada pengalaman pembangunan perusahaan terkemuka Jepun, menanda aras di luar negara dan menggabungkan dengan keadaan sebenar China, terdapat pencerahan berikut:

Industri sayuran pra-buat Jepun didorong oleh produk tunggal yang besar, masakan tradisional Cina adalah besar, teknologi memasak adalah kompleks, perbezaan rasa menyebabkan keluasan produk tunggal dilombong, keupayaan penyelidikan dan pembangunan matriks produk syarikat perlu dipertingkatkan lagi, menambah baik rasa masakan, dan mengatasi masalah"penyesuaian air dan tanah"dihadapi dalam perluasan negara.

Di samping itu, ruang pasaran B-end dan C-end adalah besar, dan BC mungkin merupakan model saluran yang lebih baik, dan ciri-ciri serantau bagi perusahaan makanan pasang siap China adalah jelas, dan susun atur rantai sejuk masih perlu bertambah baik.